祖父母 から 孫 へ の 贈与

エクセル 月 を 足す孫への生前贈与のやり方・7つの注意点をわかりやすく解説 . 孫に生前贈与する大きなメリットは、「3年以内贈与財産の加算」の対象外となることです。 「3年以内贈与財産の加算」とは、生前贈与を行って「3年以内」に贈与者が亡くなっった場合、生前贈与した財産が相続税の計算に加えられることを言います。 つまり、相続税の計算上は、その生前贈与は無かったことになるの … 詳細. 【最新版】孫への生前贈与で気をつけることは?|非課税で . 祖父母 から 孫 へ の 贈与

古代 米 煎餅 どこで 売っ てる贈与税が気になる「孫への贈与」で注意すべき5つの …. 1.孫に110万円以上の贈与をする場合には贈与税の対策が必須. 2.孫に贈与税の納税が必要となる気を付けるべき5つのケース. 2-1.双方の祖父が1年間に100万円ずつ贈与する. 2-2.高額なお年玉をあげる. 2-3.毎年同じ日に同じ金額を長年贈与し続ける. 祖父母 から 孫 へ の 贈与2-4.贈与税を代わりに …. 祖父母 から 孫 へ の 贈与孫に生前贈与するやり方・メリットは?非課税制度と注意点に . 孫の成長や人生の過程では、学費、生活費、結婚、子育てのときの費用や住宅購入資金など、たくさんのお金が必要です。 こういった費用を孫に贈与する ….

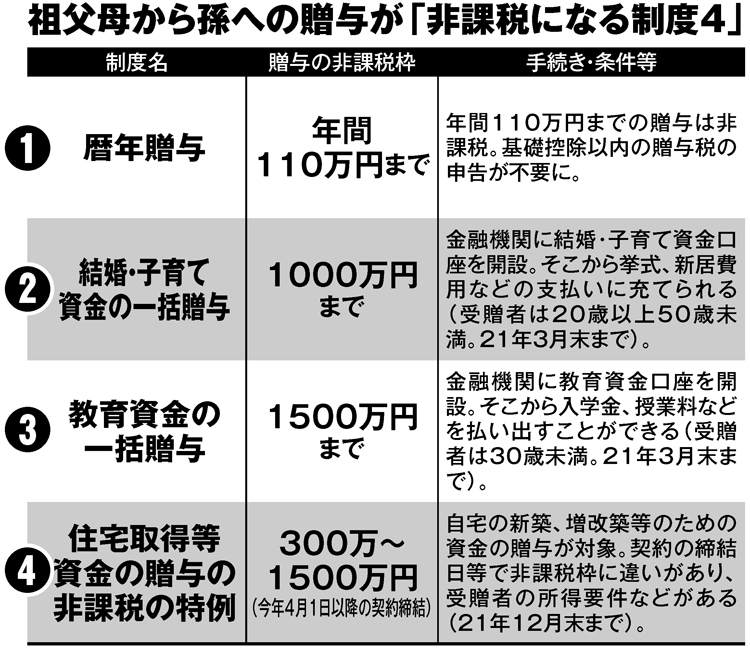

よい この お どう ぐばこ相続時精算課税制度は、 60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、贈与することが要件 で、贈与税の申告書を提出する …. 孫に生前贈与をしたい! メリットと注意することとは | 弁護士JP. しかし、祖父母から孫への生前贈与には次のような特有のメリットがあります。 (1)相続税を1世代分スキップさせられる. 通常、財産を相続するとき、親 …. 改めて知っておきたい祖父母からの贈与の注意点 | 贈与 . 孫への贈与の方法としては、図1のように、暦年贈与、教育資金の一括贈与、住宅取得等資金の贈与などがあります。 相続税対策が必要な方は、このよう …. 生前贈与を孫へ行う際の相続税対策など5つのポイント. 0120-150-093. メールでのご相談. 目次 [ hide] 1、 生前贈与を孫に対して行うと相続税を節税できる理由.

くす の 木 病院 医師 紹介祖父が孫にお祝いで現金を譲るなど、贈与者が受贈者に財産を譲る方法として贈与契約があります。 贈与契約自体は口頭でも成立しますが、贈与契約書を …. 【2024年】子供・孫への住宅取得資金贈与が1000万円まで非 . 「住宅取得等資金贈与の非課税制度」を使えば、 一定金額まで非課税で、子や孫に住宅資金を渡すことができます 。 住宅資金を子や孫にあげて喜ばれ、ま …. 孫へ不動産の生前贈与、税金いくらかかる?非課税にするには . 祖父母が財産を無償で孫へ渡すと「贈与税」の対象となり、基礎控除額110万円を超えると贈与税がかかります。 これはお金を贈与するときだけでなく、 …. 孫への生前贈与・教育資金援助を非課税にする方法4つ-利用 . 扶養義務者である親から子供、または祖父母から孫へ贈与する場合、通常必要と認められる 生活費や教育費については基本的に非課税 です。 生活費とは …. No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税. 祖父母 から 孫 へ の 贈与パンフレット・手引き. 祖父母 から 孫 へ の 贈与・ 相続税・贈与税の申告のしかた・手引きなど. ・ 祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらま …. Q.子の教育資金を祖父母から援助してもらう場合、注意すべき点 . 年間110万円までの贈与は原則非課税. 教育費が発生したら、その都度贈与することで非課税に. 「教育資金の一括贈与に係る贈与税非課税措置」なら事前に一括贈与が可 …. 子どもを金銭的に援助したいため、贈与税を節約したいです . 祖父母や父母世代から孫・子世代に財産を非課税で移転することで、孫・子世代の教育資金等や住宅取得資金を応援する目的で贈与税が非課税に . 亡くなる3年以上前の生前贈与に相続税はかかる?税制改正内容 . 祖父母 から 孫 へ の 贈与父母や祖父母などの直系尊属からの贈与であること 18歳以上50歳未満の子や孫に対する贈与であること 金融機関等との一定の契約に基づくこと 教育資金の一括贈 …. 祖父が大学の卒業祝い「100万円」を孫に贈与!「非課税」で . 今回は祖父母から孫への「卒業祝い」という観点において、贈与についての解説を行いました。年間110万円までの金額であれば、非課税で贈与 . 【2024年3月まで】個人の確定申告は3つ!所得税・贈与税 . 2023年分までの贈与については、「(贈与財産の累計額-2500万円)×20%」で贈与税を計算します。. 祖父母 から 孫 へ の 贈与なお、2024年分以降の贈与については、贈与税を次の2段階 …. 相続時精算課税の改正と税務の注意点 | みんなの経営応援通信. 孫は原則として相続人にはなりませんので、暦年贈与課税なら生前贈与加算の対象になることは多くないからです。 結果として、親からは相続時精算課税の基礎控 …. 祖父母 から 孫 へ の 贈与生前贈与を孫に行うには?メリットと税金で損しない …. 1つ目のメリットは、孫への生前贈与なら3年以内の持ち戻しがされないので高齢の場合でも贈与が間に合うことです。 3年以内の持ち戻しというのは、生前贈与をしてから3年以内に贈与者が亡くなってしまったとき …. 「孫に上場株式を贈与したい」祖母が孫への生前贈与 …. 相続なら相続発生日の時価、贈与なら贈与日の時価となるのが原則です。 上場株式の贈与についても、一例から見ていきましょう。Aさんは祖母から上場株式を贈与されました。祖母が孫のAさんに株を贈与した理由は3つあります。. 祖父母 から 孫 へ の 贈与祖父母からお金をもらった…贈与税がかかる場合とか …. 孫の誕生や、入学・卒業など節目のときに祖父母からお祝い金をもらう人も多いのではないでしょうか。また、孫が祖父母と会ったときお小遣いをもらう、なんてことも。しかし、金額や使い道によっては、そんな何気 …. 孫に非課税で生前贈与する方法 - 三菱UFJ信託銀行. 「孫に学費を渡してあげたい」「孫への贈与・相続で節税したい」など孫への生前贈与を検討している方もいるのではないでしょうか。そもそも生前贈与とは何なのか、生前贈与するメリット、生前贈与する際の注意点や「教育資金贈与信託」などを解説します。. 祖父が学費を支払うときに非課税で贈与できる方法3つ|相続大 . なお、直系尊属から成人した子や孫などへの贈与に対する贈与税は特例税率により計算しますが、2023年4月1日以降に贈与される財産については一般税率で計算することになります。 2-3-3.贈与した者が死亡した場合相続税が適用される . 孫のために祖父母が学資保険に入れる?贈与税や相続税なども解説. 祖父母 から 孫 へ の 贈与孫のために学資保険に加入して学費を残したいという祖父母の方はいらっしゃいますよね。今回、孫の教育資金のために祖父母が学資保険に加入できるか、祖父母が学資保険に加入するメリット・デメリット、受取人によって変わる相続税・贈与税などの税金関係の注意点を解説しま …. コーン スネーク 大き さ

コログ の 実 リンゴ の 木祖父母から孫へ土地を相続できる?孫に資産を残す方法や相続 . 祖父母から孫へ土地を相続できるのか見てみましょう。. 祖父母 から 孫 へ の 贈与祖父母から孫へ土地を相続することは、原則として特別な手続きを行わない限りできません。. それは、 孫が祖父母の法定相続人ではないから です。. 法定相続人の範囲については民法で定められて .

外灯 カバー 割れ た教育資金の一括贈与の特例とは? - 円満相続税理士法人. 祖父母が孫の教育費を贈与するって、実質的には、孫じゃなくて子への贈与とみなされませんか? この質問はよく受けます。 なにを隠そう、私も昔、同じ疑問を持っていました。 1代目(祖父母)、2代目(父母)、3代目(子)と家族がいた . 税理士ドットコム - 贈与税 祖父母から孫へ送金する際に親の . 祖父母からの卒業祝い金が親の口座を経由して孫(質問者)の口座に入金された場合、贈与税は親と孫がそれぞれ納めることになるのでしょうか。 もし前述の想像通りの場合、一旦祖父母に返金し孫の口座に直接送金して貰うべきでしょうか。. 孫への生前贈与で節税する方法!非課税になる条件と対策時の . 祖父母 から 孫 へ の 贈与祖父母から孫への1月1日から12月31日までの贈与(暦年贈与)のうち、110万円まで贈与税がかかりません(基礎控除)。 孫への暦年贈与が500万円であれば、贈与税がかかるのは500万円-110万円=390万円だけです。. 孫への住宅取得資金の贈与で相続税を節税する方法 - 湘南相続 . 制度を利用の際には、 祖父母や両親からの資金の贈与 住宅の購入や増改築 住宅への居住開始 翌年の2月1日から3月15日の間に確定申告 という順番を必ず守ってください。 また購入する物件によっては非課税の対象となりません。. 「贈与税の非課税措置」について、リフォームの場合の . 贈与税が非課税になるのは「直系尊属」、つまり、両親から子どもや、祖父母から孫への贈与等、直系からの贈与のみです。 義父母から子どもへの贈与もOKですが、叔父や叔母、配偶者の父母や祖父母からの贈与は「直系尊属からの贈与」に当てはまらないのでNGです。. 生前贈与の非課税枠2500万円! 節税対策になる控除や特例を . 祖父母や父母などの直系尊属から18歳以上の人への「特例贈与」は、それ以外の「一般贈与」よりも、同じ額の贈与をした場合、贈与税が少なくなります。贈与者は何人に贈与してもかまわないので、例えば6人の子や孫へそれぞれ110万. 祖父母 から 孫 へ の 贈与結婚資金の贈与は300万円まで?概要と非課税枠について解説 . 結婚・子育て資金の一括贈与とはどのような制度なのでしょう。本記事では、父母・祖父母が子供に結婚資金としてお金を渡した場合にかかる贈与税について解説します。贈与された結婚資金の金額や使途によって非課税枠を利用できるため、概要や手続きを理解して、上手く活用 …. 父母・祖父母から住宅取得等資金を贈与されたときに非課税に . 祖父母 から 孫 へ の 贈与直系尊属(父母・祖父母など)から住宅取得等資金を贈与された(もらった)場合、最大1,000万円まで贈与税が非課税になる制度があります。「住宅取得資等金等の贈与税の非課税制度」と呼ばれる制度です。住宅取得等資金等の贈与税の非課税制度を利用するための申告方法や注意点について . 孫への仕送り(学費・生活費など)に贈与税がかかる? | 相続 . 孫のいる祖父母から、「財産を残して死ぬと相続トラブルになる」「生前に、孫の学費や生活費に充てるため、仕送りをしたい」という相談がよくあります。. 相続の開始前(死亡前)に、孫に財産を残そうと考える高齢者は多いですが、無償で贈与すれば . 生前贈与を孫へ行う際の相続税対策など5つのポイント. 孫が祖父母から自分が住むための住宅の新築や購入の資金の贈与を受けた場合、令和3年12月31日までの特別措置ですが、一定額について贈与税が非課税となる制度があります。 非課税枠は、住宅の購入をする年度や、その時点での . 祖父から孫への「生前贈与」に税務調査が入った事例 . 祖父母 から 孫 へ の 贈与今回は、祖父から孫への「生前贈与」に税務調査が入った事例を見ていきます。本連載は、アアクス堂上税理士事務所代表税理士、堂上孝生氏の著書『ベテラン税理士だけが知っている連年非課税贈与の成功パターン』(合同フォレスト)の中から一部を抜粋し、連年非課税贈与で …. 祖父母 から 孫 へ の 贈与教育資金贈与信託 | 三菱UFJ銀行. マイクラ 死ん でも アイテム 落とさ ない コマンド

白楽 駅 住み やす さ祖父母さまからお孫さま等へ教育資金を一括贈与する際に、贈与税が非課税となる商品を三菱UFJ信託銀行が取り扱っています。非課税限度額は、お孫さま等お一人につき最大1,500万円までとなります。お孫さまの未来を応援する祖父母さまからの贈り物をサポートします。. 生前贈与の前後で必要な書類は?書類の作り方や手続きの注意 . 生前贈与をしたいけど用意しなければならない書類がわからず、悩んでいませんか?結論からいうと弁護士に相談・依頼すれば、生前贈与に必要な書類を教えてもらえます。 また、弁護士に相談・依頼することで、以下のようなメリットを得ることができます。. ねじれ たる 異形 の 大地 行き方

実印 旦那 と 同じ祖父母から孫へ→教育資金一括贈与の非課税制度活用 | 埼玉 . 祖父母 から 孫 へ の 贈与祖父母にとってかわいいお孫さん。将来は勉学に励んでほしいと資金を孫のために準備されていたり、困ったときは差し出してあげられるよう貯えがある方もいらっしゃるでしょう。でも、安易に渡すと贈与税がかかるのかしら?と心配になりますか?今回は教育資金の一括贈与を …. 孫に非課税で生前贈与する8つの仕組みと知っておくべき7つの . 祖父母 から 孫 へ の 贈与孫に生前贈与するメリット 孫に生前贈与するメリットには次の2つ があります。 節税になる可能性がある 孫が必要としている財産を生前に早期に移転できる 相続税対策が必要な人はどんな人? 孫に非課税で生前贈与する方法について説明する前に、 そもそも 自分 が相続税対策が必 …. (令和6年1月1日以後に贈与を受ける方へ) 令和6年分の贈与 . 18歳以上で、かつ、贈与時において贈与者の直系卑属である推定相続人又は孫である場合に選択することができます。なお、相続時精算課税を選択した場合、その後、同じ贈与者からの贈与について暦年課税へ変更することはで …. 祖父母から孫への資産移転方法 ~一括贈与の改正を踏まえて . 1.祖父母から孫への贈与税の非課税措置 相続対策として使われる一般的な贈与税の非課税措置としては、下記のようなものがあります。①教育資金に係る一括贈与(1,500万円) ②結婚・子育て資金の一括贈 …. 祖父母 から 孫 へ の 贈与孫に生前贈与をしたい! メリットと注意することとは | 弁護士JP. しかし、祖父母から孫への生前贈与には次のような特有のメリットがあります。 (1)相続税を1世代分スキップさせられる 通常、財産を相続するとき、親から子、子からまたその子(孫)へと一世代ごとに引き継いでいきます。. 孫への生前贈与は特別受益になる? | 弁護士法人泉総合法律 . 祖父母 から 孫 へ の 贈与1.孫への生前贈与と特別受益の原則. そもそも 特別受益 とは、 被相続人から相続人への贈与によって被相続人から特別に受ける利益 のことです。. 特別受益に該当するのは、原則、相続人に対する特定の贈与だけに限定されています。. 特別利益について . 孫への教育資金の援助。「都度贈与」なら非課税になるの . 非課税と認められる都度贈与 一般的な贈与は、年間で110万円まで非課税という話を聞いたことがある人もいるでしょう。しかし、教育費に関しては、「教育資金の一括贈与に係る贈与税非課税措置」により30歳未満の孫などが祖父母などの直系尊属から教育資金の贈与を受けた場合 …. 祖父母 から 孫 へ の 贈与孫の学費を負担するときの注意点は. 孫の学費を祖父母が負担する行為は、通常、「扶養義務の履行」と考えられており、法律上の問題も少なく、贈与税も非課税です。ただし数年分の授業料などを一括して贈与してしまうと課税対象になる可能性があるので、その都度負担するか、教育資金の一括贈与非課税特例を利用します。. 祖父母 から 孫 へ の 贈与孫に生前贈与したいあなた向け!正しい贈与の方法. 祖父母 から 孫 へ の 贈与暦年贈与を活用しながら、孫へ生前贈与する際に有効な手段を5つ紹介します。教育資金の一括贈与 教育資金のための贈与には、「教育資金の一括贈与」があります。祖父母から孫1人に対して、1,500万円まで非課税にな …. 生計を別にしている祖父母からの学費は贈与なの?|相続 . つまり、生計が一であることが要件となるのは、④の3親等内の親族間における贈与のみということです。. 従いまして、 祖父あるいは祖母が孫の学費を負担したような場合には、祖父母と孫は直系血族の関係にあるため、生計を一にしているかどうかに . 扶養義務者(父母や祖父母)から「生活費」又は「教育費 . 3 - 1 生活費又は教育費の全般に関するQ&A [Q1-1] 扶養義務者(父母や祖父母)から生活費又は教育費の贈与を受けましたが、贈 与税の課税対象となりますか。 [A] 扶養義務者相互間において生活費又は教育費に充てるために贈与を受けた財産のうち. 祖父母 から 孫 へ の 贈与生前贈与の税率と計算方法は?節税のための非課税枠も徹底解説. 上記の「祖父母・父母などから18歳以上の子・孫などへの贈与」に該当しない贈与に関しては一般贈与となり、一般税率が適用されます。 例えば、直系尊属から18歳未満の者への贈与、義理の父母からの贈与、兄弟間の贈与、夫婦間の贈与、第三者間の贈与等がこれに該当します。. 【保存版】贈与税申告の必要書類チェックリスト【手続きの . 贈与税額は申告書下部の合計欄を使用しますが、直系尊属(親や祖父母)が 18歳以上の子供や孫へ贈与したときは特例税率を適用 できます。税率 . 孫への生前贈与は「ジュニアNISA」がおすすめ!メリット . 祖父母 から 孫 へ の 贈与孫に生前贈与すると、下記2つのメリット があります。. 祖父母 から 孫 へ の 贈与①節税になる可能性がある. 祖父母 から 孫 へ の 贈与②孫が必要としている財産を生前に早期に移転できる. 相続税対策は不要でも、孫に生前に財産を渡したいなら、 暦年贈与による贈与税の基礎控除(年間110万円)を利用し . 孫に生前贈与するやり方・メリットは?非課税制度と注意点に . 孫へ生前贈与するときにも、年間110万円分までなら贈与税が課税されません。. 祖父母 から 孫 へ の 贈与毎年110万円を超えない範囲でお金やその他の財産を孫へ贈与し続けた場合には、贈与税の負担なしに孫へ財産を移転できます。. 暦年贈与では財産の種類が限定されず、現預金で . 祖父母が孫に財産を譲る方法 | アクティクス法務事務所. 高齢化社会の進展に伴い、祖父母が自らの財産を既に高齢となった子へ譲るのでなく、まだ若い孫へ直接に譲渡することが増えてきています。祖父母から孫への財産の譲渡は、譲渡の時期によって適用される課税制度が異なり、支払うべき税金の額も大きく異なる場合がありますので、税理士や . 1.特例贈与財産とは18歳以上の子や孫への贈与財産 - OAG . 天使 の ミニ 樽 寿命

インターンシップ に 期待 する こと 例文祖父母から孫への贈与 の場合、孫の戸籍謄本には祖父母の情報が記載されていないので、 孫の親の戸籍謄本等を添付 します。 ※贈与税の申告手続きについて詳しくはこちらをご覧ください。 関連記事 贈与税申告が必要な3つの条件 3 . 祖父(おじいさん)名義の土地を孫が相続できますか? | 遺産 . ということは、祖父Aから父Cへの名義変更にかかる手間や費用に加え、父Cから孫Eへの名義変更に係る部分のみではなく、土地の価格によっては贈与税などを払わなければなりません。 2.孫への直接相続が可能になる3つのケース 1章 . 生前贈与とは?贈与税に関わる制度や生前贈与を行うための . 「直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税」とは、2025年3月31日までにおいて、直系尊属である父母・祖父母から子どもや孫などへ結婚・子育て資金を贈与した場合、贈与税が非課税になる制度です。. 贈与税がかかるのはいくらから? 贈与税の計算方法や非課税に . 親から子へ、祖父母から孫へと生前に財産を少しずつでも渡すことは珍しくありません。血縁関係のあるなしにかかわらず、個人が個人へと無償で財産を与えることを「贈与」といいます。そしてその贈与額によっては、受けとった側が「贈与税」を支払わなければならなくなりま …. 祖父母 から 孫 へ の 贈与「非課税」で孫へ贈与したいなら知っておくべき5つの制度. 相続時精算課税制度とは、60歳以上の親や祖父母から、20歳以上の子や孫に対して贈与しても、累計で2,500万円までは贈与税が非課税になるという . 普通預金(教育資金贈与非課税口) : 三井住友銀行. 直系尊属(曾祖父母・祖父母・父母等)である贈与者から30歳未満の受贈者(ひ孫・孫・子等)へ非課税で教育資金を贈与できます。 サービス概要 受贈者お一人につき教育資金贈与(非課税口)専用の口座を開設します。. 祖父母 から 孫 へ の 贈与生前贈与で孫に財産を贈与する際の節税方法と非課税となる3つ . 孫への生前贈与は節税対策として有効ですが、贈与税などの税金には特例制度があり、自分に合った方法を選ぶことで節税効果を高めることができます。この記事では、孫に生前贈与をおこなうメリット・デメリットや贈与方法、税金の特例制度などを解説します。. 車を買ってあげたら贈与税が発生?かしこい車の渡し方とは!. 1.車の贈与(あげる時/もらう時)に税金はかかる? <結論> 年内に誰かからもらった財産が他にないと仮定した場合 車の価格(評価額)が、 110万円を超える時は、贈与税が掛かります。 車の価格(評価額)が、 110万円以下の時は、贈与税が掛かりません。. 結婚資金の贈与やご祝儀を非課税で受け取れる範囲をわかり . 親が結婚資金を贈与してくれることになった場合に気になるのが、 贈与税がかかるのかどうか という点でしょう。 この記事では、結婚式の贈与やご祝儀を非課税で受け取ることができる範囲について分かりやすく説明します。 また、「直系尊属から結婚・子育て資金の一括贈与を受 …. 教育贈与専用預金 | 福岡銀行. 2013年4月から導入され、2023年度税制改正で制度の適用期限が2026年3月31日まで延長された「教育資金の一括贈与に係る贈与税の非課税措置」は、祖父母さま等からお孫さま等へ教育資金を一括して贈与した場合に、お孫さま1人あたり1,500万円を上限として非 . 孫に財産を残したい人必見!孫に課税される相続税の負担を . 2.孫に課税される相続税の負担を軽くする方法. ここまでお伝えしてきたように、孫に財産を受け継がせると孫に相続税が課税され、代襲相続といった事情がない限り、通常の税額に2割加算されます。. 贈与税の非課税制度や相続時精算課税制度を活用した . 相続時精算課税制度とは│必要書類や手続きを分かりやすく解説. 祖父母 から 孫 へ の 贈与1-1.祖父母や父母からの生前贈与に適用できる 「相続時精算課税制度」とは、60歳以上の祖父母や父母から18歳以上の子や孫(令和4年3月31日以前の贈与では20歳以上の子や孫)へ贈与をする場合に、2,500万円までの贈与であれば . 贈与税の税率表(速算表)を使った簡単な計算方法・節税できる . 祖父母から孫(成年者)への贈与 (※:令和4年3月31日以前の贈与では、「贈与される年の1月1日に受贈者が20歳以上であること」となります。) 1-1.一般贈与財産の税率表(速算表) 一般贈与財産の税率が適用されるのは、 です。 . 孫へ相続する方法を解説!生前贈与によって相続税の負担を . 生前贈与によって相続税の負担を減らそう. 孫が法定相続人でない場合でも相続することができます。. 祖父母 から 孫 へ の 贈与この記事では、遺言による遺贈や生前贈与を活用して孫に財産を渡す方法を紹介します。. 祖父母 から 孫 へ の 贈与贈与税が非課税になる特例や相続税の負担を減らす方法も参考 . 家(住宅)をもらうと贈与税がかかる|兄弟の場合は?節税対策も . メモリアル 越谷 憩い の 郷

貼る と 張る の 違い祖父母から孫への贈与の場合 では、祖父母から贈与された場合はどうなのかですが、 【祖父母から孫に贈与され、その年の1月1日において20歳以上の者】 への贈与は特例贈与と呼ばれ、下記の表を参考にします 。 表:特例贈与財産用 . 親から子への家族間贈与も贈与税がかかる 非課税のケースも . 4. 親子間でも贈与税がかかるもの. 記事前半の「贈与税がかからないもの」に該当しないのであれば、親子間でも贈与税がかかります。. ただ、中には贈与に見えないものもあります。. 祖父母 から 孫 へ の 贈与次のようなケースは注意が必要です。. なお、通常は暦年課税制度 . 祖父母 から 孫 へ の 贈与No.4103 相続時精算課税の選択|国税庁. 概要. 相続時精算課税の制度とは、原則として60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、財産を贈与した場合において選択できる贈与税の制度です。. この制度を選択する場合には、贈与を受けた年の翌年の2月1日から3月15日の . 祖父母 から 孫 へ の 贈与孫に生前贈与する方法をご紹介!毎年110万円まで非課税で . 祖父母 から 孫 へ の 贈与メリット④:孫に生前贈与した財産は持ち戻し期間に含まれない. 非課税で孫に生前贈与する方法5つ. 祖父母 から 孫 へ の 贈与方法①:暦年課税制度を利用する. 祖父母 から 孫 へ の 贈与2024年1月1日から持戻し期間が3年から7年に延長される. 祖父母 から 孫 へ の 贈与方法②:相続時精算課税制度を利用する. 2024年1月1日から基礎控除 . 父母や祖父母から結婚費用・出産費用・教育費の贈与を受け . 祖父母から孫への教育資金の贈与 は、今年から「直系尊属から教育資金の一括贈与を受けた場合の非課税」制度が創設され1500万円まで一括贈与できるようになり、関心が大きくなっていますね 。 しかし、一括贈与でなく必要な都度 . 相続時精算課税制度を孫が使うときの相続税計算方法とは?孫 . 教育資金の一括贈与は、 父母や祖父母などの直系尊属から教育資金の一括贈与を受けた場合の贈与税が非課税となる制度 です。 平成25年4月1日から令和8年3月31日までの間に、30歳未満の人が、父母や祖父母などの直系尊属から教育資金の贈与を受けた場合、1,500万円まで贈与 …. 未成年者に対する贈与契約書の作成方法。関係のある民法や . 贈与契約書は未成年者との間でも交わせます。祖父母から生後半年の孫へ贈与するといった契約も可能です。この場合受贈者である孫本人は署名捺印できないため、親権者が代わりに行います。 契約書は2通作成し、贈与者と受贈者で1 mathtype が アクティブ 化 され てい ませ ん